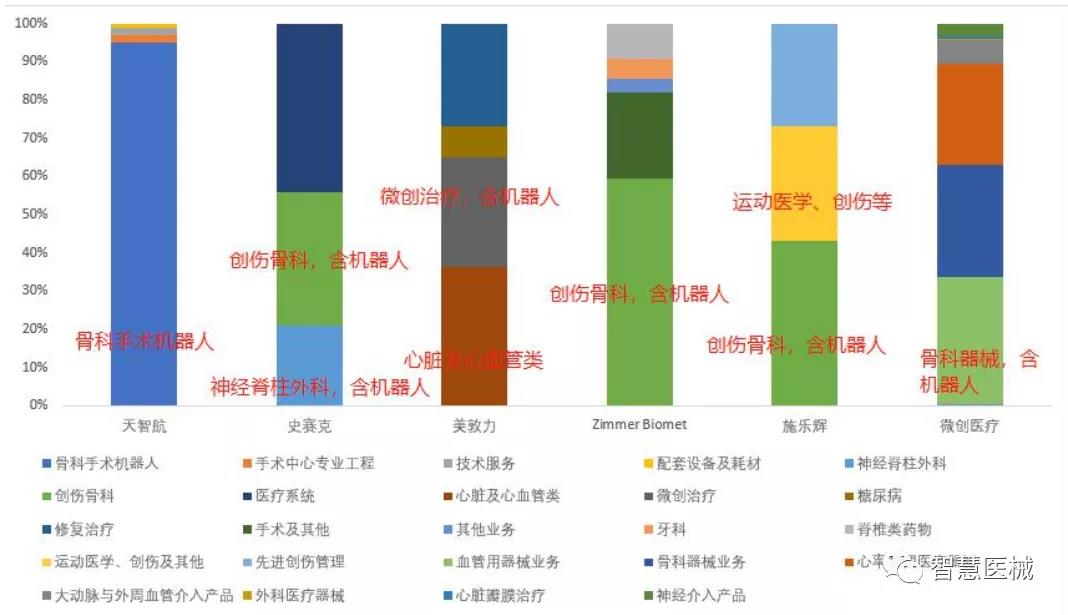

从收入结构来看:整体上,各家的收入结构大多呈现多元化布局,主要以骨科、心脏及心血管方面为主。

天智航——收入结构直观单一,主要以骨科手术机器人为主(93.02%),其次是手术中心专业工程(1.86%)、技术服务(1.76%)、配套设备及耗材(1.12%)。

史赛克——以医疗系统为主(44%),其次是创伤骨科(35%)、神经技术及脊柱(21%)。其中,医疗系统包括医疗设备(13.71%)如手术导航系统、外科烟雾净化产品、内腔镜检查(13.32%)、医疗及其他(17.13%);创伤骨科则是膝盖(12.19%)、髋关节(9.29%)、外伤和四肢(11.01%)等方面的修复产品(如外固定支架、接骨板系列、髓内钉系列等)。

美敦力——主营业务分为心脏及心血管类(36.21%)、微创治疗(28.8%)、糖尿病(8.19%)、修复治疗(26.72%)。其中,心脏及心血管包括除颤系统、心脏起搏系统、冠状动脉支架、血运重建等。微创治疗则是医用外科解决方案的相关产品仪器,其中,它的手术机器人涉及神经外科及骨科脊柱方面。

ZimmerBiomet——以创伤骨科(59.45%)为主,其次是手术及其他(22.5%)、牙科(5.19%)、脊椎类药物(9.36%)。其创伤骨科包括膝盖、髋关节、四肢等修复产品。

施乐辉——主营业务包括创伤骨科(43.25%)、运动医学、创伤及其他(29.8%)、先进创伤管理(26.86%)。其中,创伤骨科同上,主要是骨科修复类耗材,运动医学通常包含关节镜下修复器材、关节镜及相关设备等;先进创伤管理则是包括伤口护理、创伤愈合、以及诊所所需创伤相关仪器等。

微创医疗(港市医疗器械龙头)——主要是血管用器械业务(33.35%)为主,其次是骨科器械业务(29.29%)、心律管理医疗器械(26.34%)。

图:收入结构(单位:%)来源:塔坚研究

整体来看,国外企业大多是经营多元化产品线的专业骨科企业。

其中:史赛克是全球第二大骨科公司,其在创伤领域仅次于强生(市占率36%),市占率20%;

捷迈邦美在关节领域市占率居首位(27%)。

敦力早初是专注于心脏起搏治疗的,后在脊柱领域优势明显,占比高达28%。在中国,美敦力入股威高(15%),之后两家成立合资公司美敦力威高骨科器械公司,整合了美敦力及威高的脊柱、关节、创伤产品,并合力开发合资品牌骨科产品。

施乐辉在运动医学领域显著领先于其他家,占据23%的市场。

不过,上述巨头进入本案所在的医疗机器人行业,均是通过收购完成。

例如:

2013年,史赛克收购手术机器人公司MAKOSurgical;

2016年,ZimmerBiomet收购法国MedTech公司的ROSA手术机器人;

2018年,美敦力收购以色列公司Mazor,进入医疗机器人行业;

2019年,施乐辉收购机器人公司BlueBeltTechnologies的NavioTM机器人辅助手术系统。

国内骨科机器人企业则相对专注,均是联合其他医院、大学等单位自主研发,

布局该领域。

接下来,我们对比近期季报数据,看收入情况:

图:季度收入情况来源:塔坚研究

以收入规模来看:美敦力>史赛克>ZimmerBiomet>施乐辉>微创医疗>天智航。再从收入增速来看,仅天智航的中报收入增速为正,其余企业均为负。

天智航——骨科手术导航定位机器人销售正增长,但受本期计提股份支付等因素影响,仍处于亏损状态。其收入较为单一,依靠手术机器人销售。

而其他企业的主营业务相较多元,上半年卫生事件发酵对其各个业务的产品均产生影响,导致收入下滑。其中这些企业中,ZimmerBiomet、微创医疗的亏损较大,净利润降幅大。

ZimmerBiomet——其净利润为负(增速大幅下滑)是受外部卫生事件影响所致,当年商誉及无形资产大幅计提减值(主要是欧洲及中东地区的资产及牙科业务),导致净利润大幅亏损。

微创医疗——净利润增速下降,主要由于研发成本的增加所致,以及收购LivaNova旗下心律管理业务影响,其收购业务的研发成本全额计入到公司。(微创医疗在心血管、骨科、心律管理领域的布局,值得深入跟踪,后续我们会拆分逐一研究。目前,其子公司心脉医疗在科创板,同时其心脏瓣膜子公司微创心通、微创手术机器人也在分拆上市中)

再往前倒推,来复盘一下近几个季度的收入增长情况(注:天智航刚科创板上市,数据较少;施乐辉、微创医疗仅披露中报和年报数据):

图:回报情况来源:塔坚研究

图:杜邦因子拆分来源:塔坚研究

从以上可以看出:

回报层面较好的依次是:史赛克>施乐辉>美敦力>ZimmerBiomet>微创医疗>天智航。

国外公司中,美敦力、ZimmerBiomet回报率较低,美敦力因为权益乘数相对较低;ZimmerBiomet则是由于存货周转率偏低导致总资产周转率低。

国内公司中,微创医疗的回报率在5%-10%,净利率低于国外公司,因为在研发、行政开支上增长较多,其中研发开支是受收购心律管理业务所致;行政开支是归于员工股份奖励计划所产生的成本影响。

天智航回报为负,主要是2018、2019年净利率为负,2018年是对外投资亏损,导致可供出售金融资产减值损失较大;2019年是期间费用上涨、子公司亏损拖累、股份支付等原因。

另外,相较其他企业,天智航的总资产周转率偏低,主要是近年资产增速较快,其中主要是流动资产中的货币资金、交易性金融资产明显增加。

(伍)

随着老龄化的加快,以及生活方式的改变,骨科疾病的发病率在快速上升。中老年各种骨科疾病发病率高达97%,40岁以下人群也达到了40%。因此,骨科市场增长空间迅速,也推动了骨科手术机器人产业的发展。

因此,骨科手术机器人行业,增长因子可用公式表达为:

科手术机器人=(1+骨科手术量增速)×(1+骨科手术机器人渗透率)×(1+骨科手术机器人价格增速)-1

推动骨科手术机器人市场增长的主要因素为:1)骨科手术量;2)骨科手术机器人渗透率;3)手术机器人价格。

接下来,我们挨个来看。

1)骨科手术

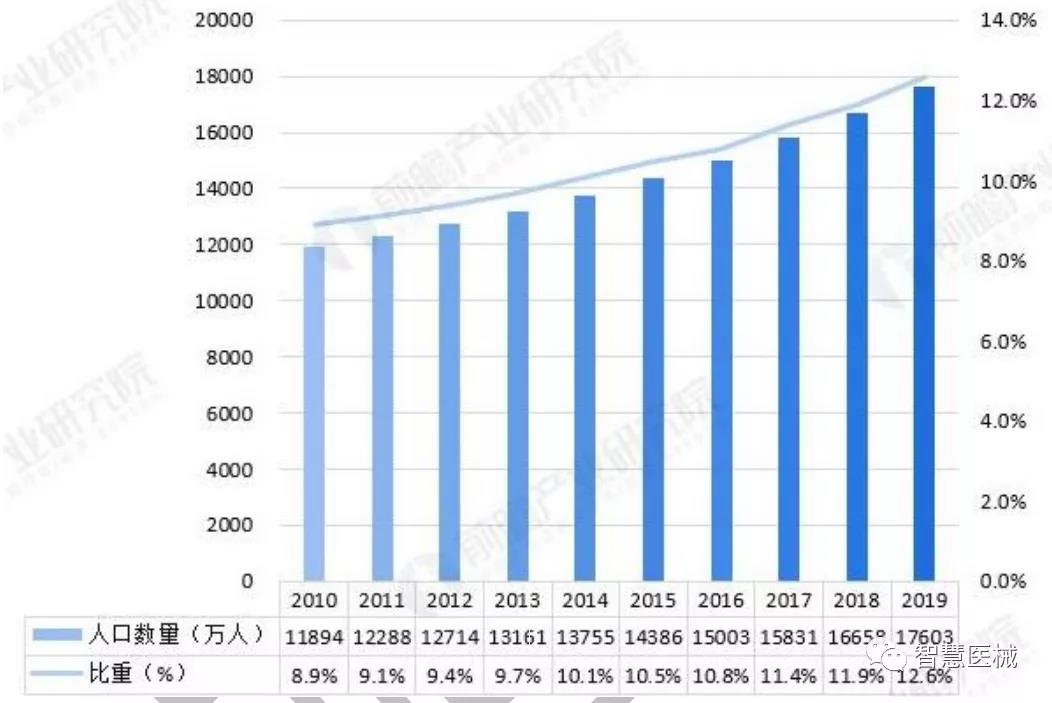

量骨科手术量,其主要驱动力在于老龄化。前文已述,中老年各种骨科疾病发病率高达97%。因此,未来老年人人口的增长,将进一步拓展骨科手术量的空间。

根据统计局的数据,截至2019年末,我国65岁及以上人口数量达到17603万人,占总人口比重达到12.6%。2010年至2019年以来,我国老年人增长年复合增速达4.45%。

图:我国65岁及以上人口数量及占比情况来源:前瞻产业研究院

根据中国发展基金会发布的《发展报告2020:人口老龄化的发展趋势和政策》测算:2020年,我国65岁及以上的老年人约有1.8亿,约占总人口的13%;2025年,65岁及以上的老年人将超过2.1亿,占总人口数的约15%;2035年和2050年时,国内65岁及以上的老年人将可能达到3.1亿和接近3.8亿,占总人口比例则分别达到22.3%和27.9%。

们参考发展基金会的测算,未来十年,到2030年老年人约为2.67亿人(由已知测算2035年数据倒推出来),年复合增速为4.5%。

与此同时,骨科手术量方面,在2012年至2016年,从170万例增加至290万例,复合增速为13.8%。中商产业研究院预计2021年将增加至470万例,其中以创伤类手术量为主,年复合增速10.9%。

较于冠状动脉PCI手术,骨科手术数量大概是PCI手术的4倍多。(2019年PCI手术约有100万例,未来三年复合增速约为12%)

图:骨科手术量来源:国盛证券

因此,我们预测:未来十年我国骨科手术量从10.9%逐年递减至老龄化增速,为4.5%

2)骨科手术机器人渗透率

2017年,美国骨科手术机器人渗透率为7.3%(膝关节、髋关节、脊柱),仅次于腔镜手术机器人渗透率。

图:美国手术机器人渗透率来源:CITIResearch、杭实资管

而我国,在骨科手术机器人仍处于市场导入培育期,其渗透率很低。以国内骨科手术机器人龙头天智航来看,截至2019年,其骨科手术机器人完成手术量为5371例,渗透率仅0.14%。

我国骨科机器人渗透率较低,主要有以下原因:

1)医生尝试度不高:国内骨科手术机器人进入临床手术应用实践较短,机器人辅助手术尚在起步期,医生对于新技术的使用存在学习和接受的过程,导致一些医生不愿意尝试机器人手术。

2)患者认知度低:患者对机器人辅助手术认知较低,对于机器人手术效果的信心建立也需要过程,会造成机器人推广有一定困难,影响渗透率。

3)费用未纳入医保:一台骨科机器人手术收费包含机器人使用费、手术费、麻醉费、住院费、输血费、药费、检查费、耗材费等,目前,机器人使用费是新增项目单独收取,加之,其术中使用的无菌定位工具包也未单独纳入医保范围,均需要患者自费,增加了一定经济负担。(目前,仅广东省江门市将机器人使用费纳入医保范围,定位工具包仍是自费)。

总之,目前大多数情况下,骨科机器人手术收费要高于传统手术模式。

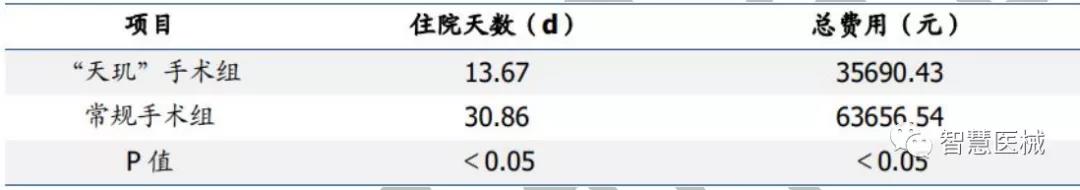

仅个别骨科案例,其使用骨科机器人辅助手术降低了医疗成本。

比如:据天智航招股书披露,单纯骨盆骨折手术,使用天玑骨科机器人会让手术切口小、出血量小,药品、耗材使用量下降,以及手术时长缩短,住院时长缩短等,从而降低总医疗成本,总费用能比常规手术节省40%的开支

图:美国手术机器人渗透率来源:CITIResearch、杭实资管

而我国,在骨科手术机器人仍处于市场导入培育期,其渗透率很低。以国内骨科手术机器人龙头天智航来看,截至2019年,其骨科手术机器人完成手术量为5371例,渗透率仅0.14%。

我国骨科机器人渗透率较低,主要有以下原因:

1)医生尝试度不高:国内骨科手术机器人进入临床手术应用实践较短,机器人辅助手术尚在起步期,医生对于新技术的使用存在学习和接受的过程,导致一些医生不愿意尝试机器人手术。

2)患者认知度低:患者对机器人辅助手术认知较低,对于机器人手术效果的信心建立也需要过程,会造成机器人推广有一定困难,影响渗透率。

3)费用未纳入医保:一台骨科机器人手术收费包含机器人使用费、手术费、麻醉费、住院费、输血费、药费、检查费、耗材费等,目前,机器人使用费是新增项目单独收取,加之,其术中使用的无菌定位工具包也未单独纳入医保范围,均需要患者自费,增加了一定经济负担。(目前,仅广东省江门市将机器人使用费纳入医保范围,定位工具包仍是自费)。

总之,目前大多数情况下,骨科机器人手术收费要高于传统手术模式。

仅个别骨科案例,其使用骨科机器人辅助手术降低了医疗成本。

比如:据天智航招股书披露,单纯骨盆骨折手术,使用天玑骨科机器人会让手术切口小、出血量小,药品、耗材使用量下降,以及手术时长缩短,住院时长缩短等,从而降低总医疗成本,总费用能比常规手术节省40%的开支

安科高技术

安科高技术 医准智能

医准智能 明峰医疗

明峰医疗 迈瑞医疗

迈瑞医疗 之江生物

之江生物 雷杜生命

雷杜生命 迪瑞医疗

迪瑞医疗 万泰生物

万泰生物 迈克生物

迈克生物 爱威科技

爱威科技 基蛋生物

基蛋生物 万孚生物

万孚生物 睿心医疗

睿心医疗 润迈德医疗

润迈德医疗 爱博医疗

爱博医疗 佗道医疗

佗道医疗 瑞龙诺赋

瑞龙诺赋 微光医疗

微光医疗 联影医疗

联影医疗 内镜精灵

内镜精灵 精微视达

精微视达 迈瑞医疗

迈瑞医疗 迪安诊断

迪安诊断 华科精准

华科精准 威高机器人

威高机器人 精锋医疗

精锋医疗 微创机器人

微创机器人 术锐技术

术锐技术 业聚医疗

业聚医疗 佰仁医疗

佰仁医疗 博迈医疗

博迈医疗 健世科技

健世科技 启明医疗

启明医疗 赛诺医疗

赛诺医疗 沛嘉医疗

沛嘉医疗 先健科技

先健科技 生命体征采集

生命体征采集 麦迪特台式肺功能仪SpiOx pro

麦迪特台式肺功能仪SpiOx pro 外水道低速手机

外水道低速手机 麦迪特十二道心电图机EKG1212T

麦迪特十二道心电图机EKG1212T 氢水杯 潓美氢氧 机专用 富氢水 氢氧机配件

氢水杯 潓美氢氧 机专用 富氢水 氢氧机配件 健康一体机便携式-全自动健康体检一体机—上正华瑞

健康一体机便携式-全自动健康体检一体机—上正华瑞 经皮穴位刺激仪、低频治疗仪、电子脉冲仪、镇痛仪

经皮穴位刺激仪、低频治疗仪、电子脉冲仪、镇痛仪 血管内皮检测仪EF5000

血管内皮检测仪EF5000