开立医疗∶ 国产内镜设备龙头,有望实现破局开立医疗;

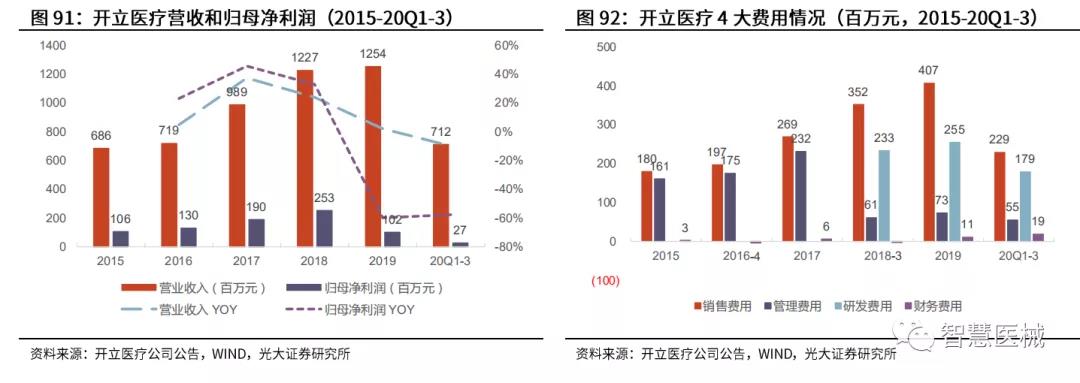

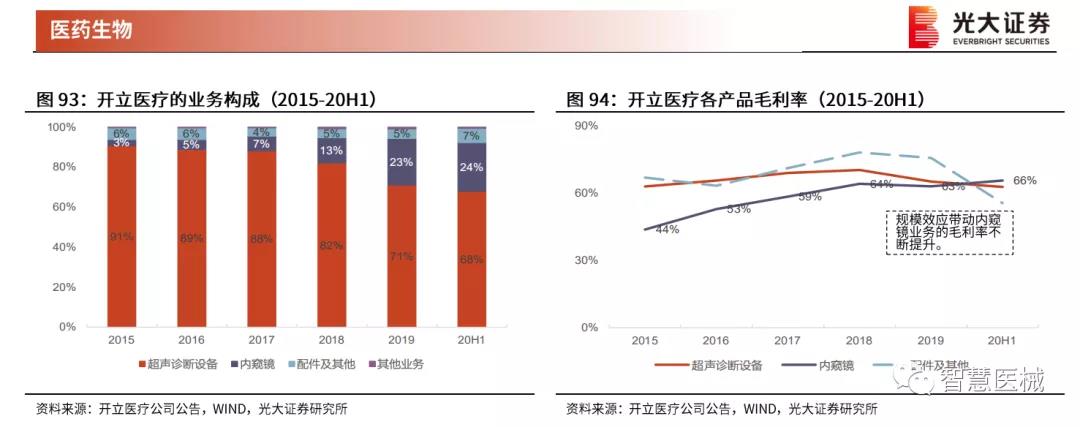

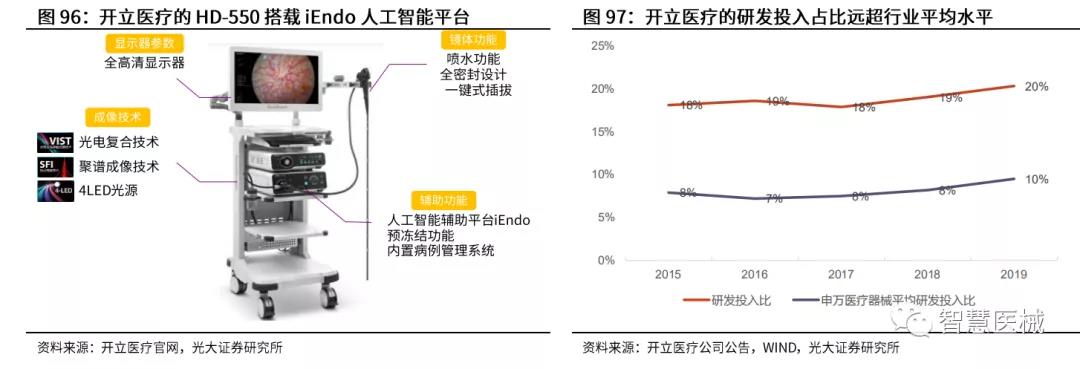

产品涵盖超声、内镜和体外诊断3大领域。开立医疗成立于2002年,致力于医疗器械的研发和制造,其三大产品线主要涵盖超声诊断系统、电子内镜系统和体外诊断。2019年,公司实现营业收入达到12.5 亿元,2015-2019 CAGR为 16.3%;实现归母净利润为 1.0 亿元,同比下滑 60%,主要由于新产品推出导致的销售费用的提升和营业成本的提升。超声诊断业务(包括彩超和B超)是公司的主要收入来源,2019年销售收入为8.9亿元,占总营收的比重为71%,高端产品 S60进入放量收获期。

(5)血管内超声(IVUS)∶ 进入创新医疗器械特别审评程序,目前正在临床阶段,预计在 2021年获批。我们认为,公司高端产品线的推出为公司下一阶段的业绩增长奠定了基础,有助于提升公司在国内、国际上的品牌效应。

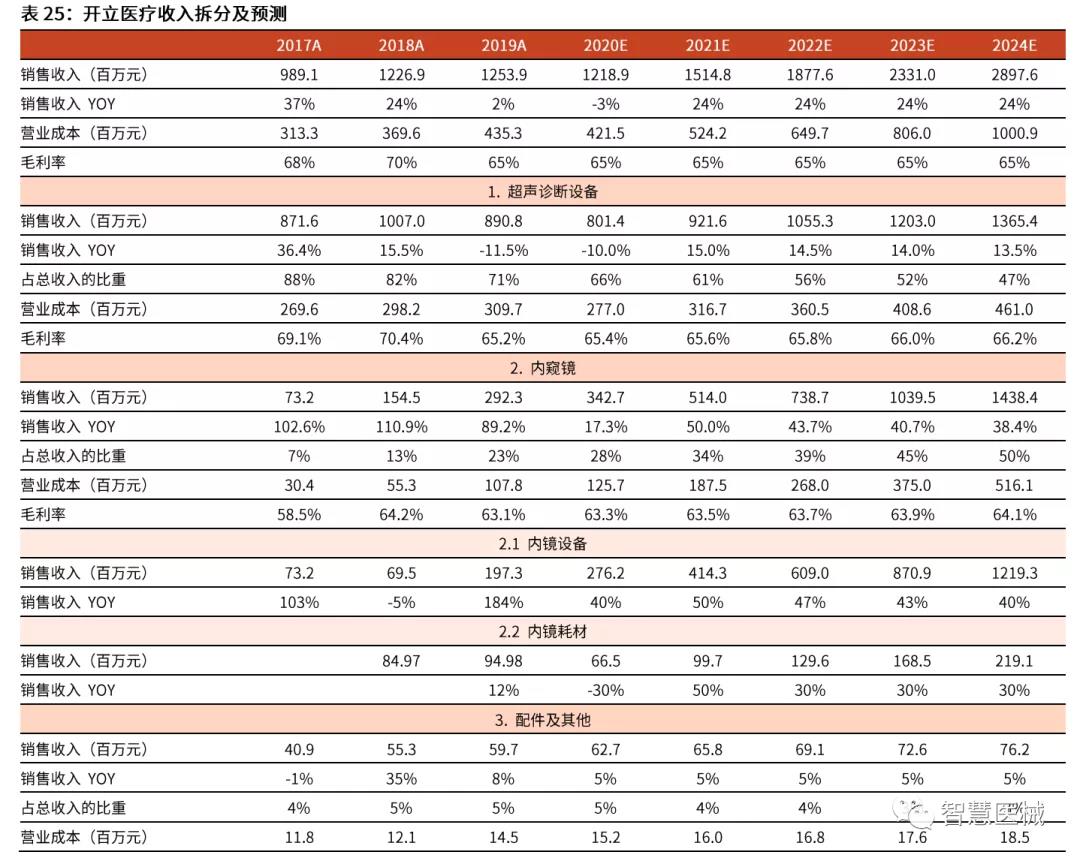

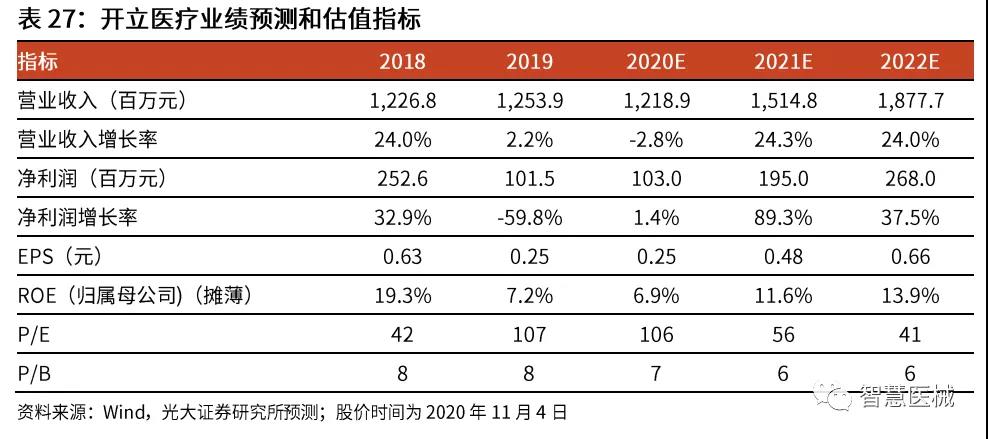

收购威尔逊医疗,补齐内镜器材产品线。2018年10月,开立医疗以3.88亿元收购上海威尔逊与和一医疗100%的股权,交易对价为3.88亿元。威尔逊主要研发生产活检钳、圈套器、异物钳和网篮等内镜治疗器具和超声波清洗机、清洗刷等内镜清洗消毒设备。和一医疗是同一控制人下的销售公司。我们认为,内镜诊疗器材和公司原有的内镜产品协同作用明显,公司拓展该领域一方面丰富了内镜配套产品的种类,为公司增加了新的业绩增长点,并带动公司内镜产品从诊断到诊治方向的转变;另一方面,内镜和治疗器具的结合有利于满足专科科室的整体需求,从而促进内镜产品在科室的推广和销售。受新冠疫情影响,2020年上半年威尔逊的镜下耗材业务影响较大,相关的商誉可能计提减值。 销售∶加大销售投入并改革营销体系,渠道短板正在补齐。公司不断加大销售方面的投入,销售费用从2015年的1.8亿元提升至2019年的4.1亿元(2020年受疫情影响,公司采取控费措施,销售费用有所下降)。(1)国内方面,公司自2019年 10月以来,实施营销体系改革,由原来的办事处主任单一角色决策转变为产品线、民营医疗体系、公立医疗体系、办事处等多体系人员集体决策,决策更为科学合理,同时对销售人员的考核也更加全面,重点增加了对销售人员发展有效代理商的考核。我们认为经过此次营销改革,公司的产品销售将更具稳定性和持久性,老产品的生命周期更长。(2)海外方面,公司积极推进海外建办,新设立多家子公司及分支机构,并招聘海外当地营销人员,挖掘日系品牌原有的渠道商,直接对接终端医疗机构,公司的品牌影响力和渠道管控能力有望提升。同时,公司目前已经在国内建立了近 20家国产内镜示范基地,并召开多次学术交流活动邀请行业专家使用公司内镜产品进行现场指导手术,大大提升了公司产品的知名度。我们认为,公司的销售短板正在逐渐补齐,内镜产品的早期布局进展顺利。 关键假设∶ 1)超声诊断设备∶考虑到疫情对公司 2020年超声业务具有较大负面影响,且在 2020年低基数基础上,2021年的同比增速将提升,我们预计该业务 20-24年收入同比增长-10.0%/15.0%/14.5%/14.0%/13.5%。毛利率从2019年的65.2%提升至 2024E 的 66.2%。 2)内窥镜∶ 考虑到公司内镜设备正处在放量阶段,疫情对其影响较小,我们预计内镜设备 20-24年收入同比增长40%/50%/47%/43%/40%;考虑到疫情期间医院门诊量的下滑以及内镜诊疗量的逐季改善,我们预计内镜耗材20-24年收入同比增长-30%/50%/30%/30%/30%。毛利率从2019年的63.1%提升至2024E的64.1%。 3)配件及其他∶我们预计20-24年收入维持5%的增速,预测期毛利率与2019年保持一致。 4)其他业务∶我们预计 20-24年收入维持10%的增速,预测期毛利率与2019年保持一致。 盈利预测、估值与评级 公司是中国领先的医疗器械公司,其超声和内窥镜产品均做到国产前二的份额水平,且内窥镜进口替代空间巨大,公司的内镜未来放量空间巨大。我们预测公司 20-22年 EPS为0.25/0.48/0.66元,分别同比增长1%/89%/37%,现价对应20-22年 PE 为 106/56/41。 我们选择A股其他医疗器械公司迈瑞医疗/欧普康视/艾德生物/万东医疗/健帆生物作为可比公司。可比公司当前股价对应2020年 PE均值为 81倍,公司当前股价对应 2020年 PE为 106 倍,主要由于公司超声业务受疫情影响带来的净利润下滑。 考虑到公司是国产内镜设备龙头,中长期放量空间巨大,且疫情影响正在逐渐消除,我们看好公司的中长期发展节奏,首次覆盖,给予''买入''评级。 风险提示∶内镜设备放量速度不及预期;超声和内镜耗材销售恢复不及预期。